解读4月经济:需求消失的背后……

事件:4月工业增加值同比-2.9%(前值5.0%),三年平均增速3.5%(前值5.8%);社零同比-11.1%(前值-3.5%),三年平均增速-1.1%(前值2.9%);1-4月固投累计同比6.8%(前值9.3%),三年平均增速4.7%(前值4.8%),其中:地产投资同比-2.7%(前值0.7%),三年平均增速4.6%(前值5.3%);狭义基建投资同比6.5%(前值8.5%),三年平均3.6%(前值4.2%);制造业投资同比12.2%(前值15.6%),三年平均增速4.1%(前值3.9%)。

核心观点:4月经济显著走弱、需求消失、结构恶化,不只是“疫情”所困,本质还是内需不足、信心不足,预计二季度GDP增速应会“破4”、甚至“破3”。继续提示:政策底已现,经济底、市场底可能仍需磨;政策当务之急,要全力稳信心、稳预期。

1、整体看,4月经济全线回落、且降幅大超预期,中微观仍存背离、但背离程度有所收窄。

2、结构看,只有基建投资、制造业投资仍偏强,消费、地产、进出口、就业等均大幅走弱。

3、原因看,不只是“疫情”所困,本质还是内需不足、信心不足;我们预计,二季度GDP增速应会跌破4%,甚至可能跌破3%。

4、往后看,继续提示:政策底已现,经济底、市场底可能仍需磨;鉴于5.5%实现难度大,后续政策仍需全力稳增长,关键的抓手是“优化疫情防控、松地产、扩基建、强化政策落地”,同时,“信心比黄金重要”,当务之急要全力稳信心、稳预期。

5、短期看,紧盯4点:核心一二线地产松绑,常态化核酸,“降息”可期(可能降LPR,最快5月20日),“增量工具”(比如特别国债)。

6、具体看,4月经济数据有如下特征:

>消费端:下行幅度大超预期,疫情之外,更需关注居民信心的恶化

>投资端:基建和制造业投资高位小降,地产继续探底(销售-39%、投资-10%)

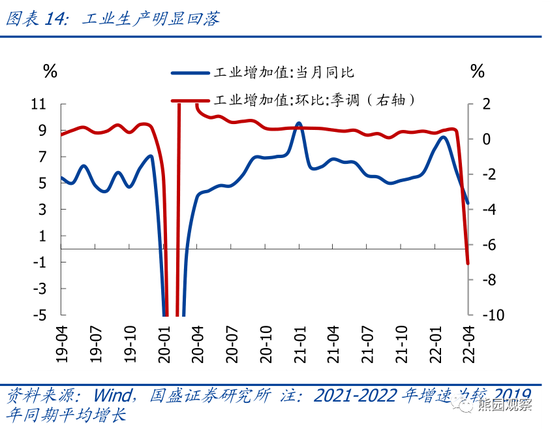

>供给端:工业生产增速转负,5月疫情拖累仍明显

>就业端:城镇失业率破“6”,青年失业率18.2%创新高

报告摘要:

1、整体看,4月经济全线回落、且降幅大超预期,中微观仍存背离、但背离程度有所收窄。4月国内疫情冲击全面显现,经济再度探底已是市场共识,发电耗煤、地产&汽车销售、PMI等高频指标也已有明确体现,市场预期也较充分。其中,从中微观和高频数据看,消费、生产、出口、制造业投资等走势均与高频指标走势接近,基建和地产的变动方向与高频数据一致、但幅度上仍有较大背离(地产明显收窄,基建差距仍大)。

2、结构看,只有基建投资、制造业投资仍偏强,消费、地产、进出口、就业等均大幅走弱。其中,关注几个重点数据:4月社零增速降7.6个点至-11.1%,下跌幅度超预期;4月失业率升至6.1%、仅略低于2020年2月,青年失业率高达18.2%;地产投资当月同比跌幅扩大至-10.1%,地产销售跌幅扩大至-39%;4月出口环比增速0.9%,为2013年来次低。

3、原因看,不只是“疫情”所困,本质还是内需不足、信心不足;我们预计,二季度GDP增速应会跌破4%,甚至可能跌破3%。根据此前报告《全面评估当前疫情的经济影响与演变特征》的测算,本轮疫情拖累4月社零约7%、拖累Q2 GDP约2%左右,但从4月实际数据看,消费、工业增加值的跌幅均大幅高于我们和市场预期,指向除疫情直接冲击外,更为本质的应是内需不足、信心不足,集中体现在:4月房贷再度负增长,且创有数据以来最低;Q1居民储蓄意愿高位上行,消费和投资意愿继续下滑。综合看,鉴于疫情仍在反复、政策效果显现需要时间,疫情对二季度GDP的冲击可能大于我们此前测算的2个百分点,再叠加去年高基数,对应二季度GDP增速应会“破4%”,甚至可能“破3%”。

4、往后看,继续提示:政策底已现,经济底、市场底可能仍需磨;鉴于5.5%实现难度大,后续政策仍需全力稳增长,关键的抓手是“优化疫情防控、松地产、扩基建、强化政策落地”,同时,“信心比黄金重要”,当务之急要全力稳信心、稳预期。短期看,紧盯4点:央行下调房贷利率的信号意义强,核心一二线地产大概率陆续松绑;常态化核酸成本可控、效果较好,有望进一步推广;“降息”可期,更可能降LPR(最快5月20日);“增量工具”有望陆续出台,比如特别国债的必要性提升、操作上可行。

5、具体看,4月经济数据有如下特征:

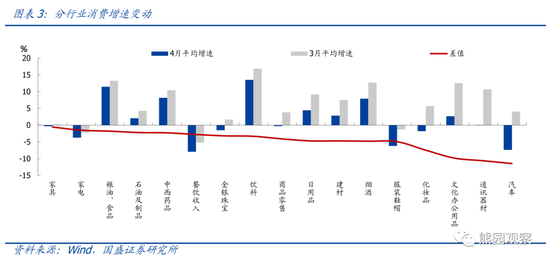

1)消费端:下行幅度超预期,除了疫情冲击,更需关注居民信心的恶化。4月社零当月同比大降至-11.1%,大幅低于市场预期的-6%左右,较3月的-3.5%大幅回落7.6个百分点。原因看,除了疫情冲击,更重要的是居民信心的恶化。我们此前测算,本轮疫情拖累4月社零约7%左右,但考虑到4月社零的基数下降,实际7.6个点的回落幅度明显偏大,也大幅弱于市场预期;指向除疫情直接冲击外,居民信心预期恶化的影响愈发凸显。结构看,汽车、升级类消费跌幅最大,地产系、食品消费跌幅较小。往后看,随着国内疫情逐步受控、常态化核酸的推广,消费增速有望逐步触底反弹;但从五一假期等高频看,5月消费仍然低迷。

2)投资端:地产继续探底,基建和制造业投资高位小降

>地产投资继续探底,销售、新开工大降。4月商品房销售面积同比-39.0%,较3月回落21.3个点,土地成交继续回落。1-4月地产投资同比-2.7%,4月当月同比-10.1%,较3月回落7.7个点;开工施工竣工普遍回落,新开工加速下行。4月地产数据与中观高频数据变动方向一致,跌幅差距明显收窄:如4月百强房企销售额同比-58.4 %,与统计局数据的差距明显收窄。近期央行下调首套房贷款利率下限20BP,信号意义显著;预计后续地产将继续松动。

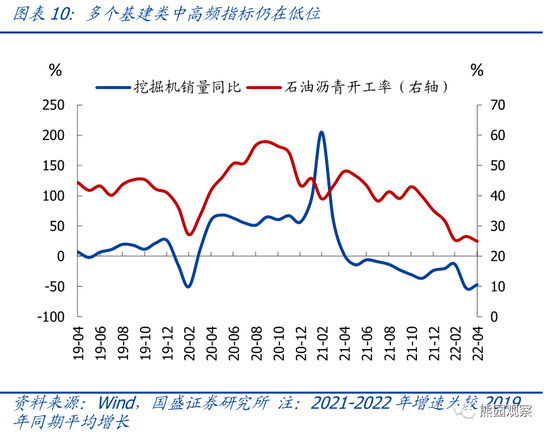

>基建投资增速高位小幅回落,后续空间仍大。根据统计局数据,1-4月广义、狭义基建投资同比分别为8.3%、6.5%,较1-3月同比的10.5%、8.5%均小幅回落,与4月土木工程建筑业PMI高位小降的走势一致。4月基建数据与中高频指标走势一致,但幅度差别仍较大:如4月沥青开工率24.9%,较3月小幅回落,仍处于历史低位;挖掘机销量、水泥等建材价格增速也继续处于低位。往后看,专项债资金支撑仍强;财经委会议强调全面加强基础设施建设,维持前期观点:预计2022年新老基建共同发力,基建投资可能升至8%或更高。

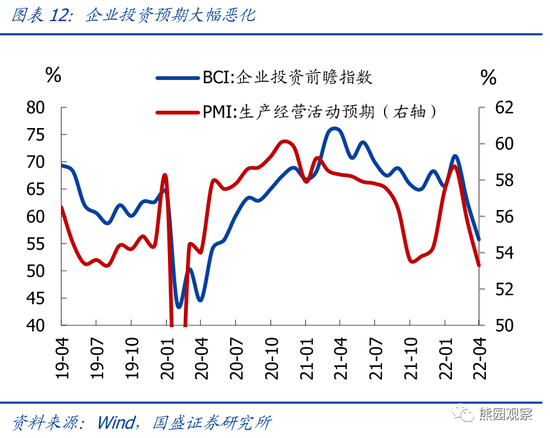

>制造业投资高位继续回落,韧性仍强,企业预期继续恶化。1-4月制造业投资累计同比12.2%,较1-3月的15.6%继续回落,韧性仍强。4月企业投资前瞻指数等继续大幅回落,企业预期继续恶化。总体看,2022 年制造业投资有望高增、韧性强,节奏上前高后低。

3)供给端:工业生产增速转负,5月疫情拖累仍明显。4月工业增加值当月同比-2.9%,较3月同比的5.0%明显回落,季调环比-7.1%,与发电耗煤、制造业PMI大幅回落的走势一致。分行业看,汽车、医药、饮料、非金属矿物制品行业生产回落较多。往后看,5月疫情虽然趋于好转,但从发电耗煤等高频指标看,预计疫情对工业生产仍有明显拖累。

4)就业端:城镇失业率破“6”,青年失业率创新高。4月城镇调查失业率续升0.3个点至6.1%,连续6个月上行,创有数据以来次高;31个大城市调查失业率续升0.7个百分点至6.7%,16-24岁青年调查失业率高达18.2%,就业形势较为严峻,稳就业政策亟待发力。

风险提示:疫情、外部环境、政策力度等超预期变化

正文如下:

一、消费端:跌幅超预期,除了疫情冲击,更需关注居民信心恶化

4月消费大跌,下行幅度超预期。疫情冲击下,4月社零当月同比回落至-11.1%,大幅低于市场预期的-6%左右,较3月的-3.5%大幅回落7.6个百分点;4月社零三年平均增速为-1.1%,较3月的平均增速2.9%回落4.0个点。

消费超预期下行,除了疫情冲击,还有居民信心的恶化。此前我们在报告《全面评估当前疫情的经济影响与演变特征》中测算,本轮疫情拖累4月社零可能约7%左右,但考虑到4月社零的基数下降(2021年3、4月社零当月平均增速分别为6.3%、4.3%),7.6个点的回落幅度明显偏大,指向除疫情直接冲击外,内外经济环境恶化,居民收入预期、信心大幅下行,导致消费意愿下滑的影响愈发凸显;反映为近期地产持续松动下,4月房贷再度负增;一季度居民储蓄意愿高位上行,消费和投资意愿则低位继续下滑。

结构看,汽车、升级类消费跌幅最大,地产系、食品消费跌幅较小。

>商品消费方面,4月商品零售同比-9.7%,三年复合增速-0.3%,较3月平均增速的3.8%回落,其中粮油食品增速维持高位,必选消费韧性凸显;汽车、通讯器材、文化办公用品等升级类可选消费跌幅较大,反映居民消费能力和消费意愿的下滑。

>餐饮消费方面,4月餐饮消费同比-22.7%,三年复合增速-8.0%,较3月平均增速的-5.2%继续回落,疫情冲击显著。

往后看,随着国内疫情逐步受控,各地常态化核酸的推广,年内消费增速有望逐步触底反弹;但从五一假期消费等高频数据来看,5月消费仍不容乐观。

二、投资端:地产再度探底,基建和制造业投资高位小降

根据统计局数据,1-4月固定资产投资同比6.8%,基本符合市场预期,较1-3月的9.3%回落,三年平均增速4.7%,较1-3月的4.8 %微降;3月季调环比-0.8%,较3月的0.4%显著下滑。据我们测算,基数调整后,4月固定资产当月同比2.3%,较3月的7.1%下滑,三年平均增速4.5%,较3月的5.0%回落。

结构看,地产投资继续探底,基建投资、制造业投资高位小降。

地产投资:继续探底,销售、新开工大降

地产销售大降。4月商品房销售面积同比-39.0%,较3月回落21.3个点,三年平均增速-10.7%,较3月平均增速回落9.9个百分点。土地成交继续回落。4月土地购置面积当月同比-57.3%,较3月回落16.3个点,三年平均增速为-25.7%,也较3月回落。

地产投资再度回落。1-4月地产投资同比-2.7%,较1-3月回落3.4个点,三年平均累计同比4.6%,较1-3月回落0.7个点;4月地产投资当月同比-10.1%,较3月回落7.7个点,三年平均3.0%,较3月回落1.2个点。开工施工竣工普遍回落,新开工加速下行。1-4月房屋新开工、施工、竣工面积累计同比分别为-26.3%、0%、-11.9%,三年平均增速分别为-12.1%、4.2%、-3.9%,普遍较1-3月回落,其中新开工面积增速下行最多。

4月地产数据与中观高频数据变动方向一致,跌幅差距也明显收窄。4月百强房企操盘销售额同比-58.4 %、30大中城市商品房成交面积同比-50.9%,虽仍大于本月统计局公布的商品房销售跌幅,但跌幅差距较1-3月明显收窄。

年初以来,地产政策持续松动,地产景气则继续下滑,尤其是4月疫情全面冲击下,地产景气大幅下行,再度探底;但地产是稳增长的重要抓手,5月15日央行已经统一下调首套房贷款利率下限20BP,信号意义显著,后续需求端(居民)和供给端(房企)进一步松动可期,尤其关注核心一二线地产可能松绑。

基建投资:高位小幅回落,后续空间仍大

基建投资增速高位小降。根据统计局数据,1-4月广义、狭义基建投资同比分别为8.3%、6.5%,三年平均增速分别为4.9%、3.6%,均较1-3月同比的10.5%、8.5%,三年平均增速的5.4%、4.2%小幅回落,与4月土木工程建筑业PMI高位小降的走势一致。

4月基建数据与中高频指标走势一致,但幅度差别仍较大。如4月沥青开工率24.9%,较3月小幅回落,仍处于历史低位;挖掘机销量、水泥等建材价格增速继续处于低位。

往后看,截止5月中旬,地方政府新增专项债已发行约1.6万亿元,叠加去年Q4结转的1.2万亿,基建投资的资金支撑仍强;4.26中央财经委会议强调,全面加强基础设施建设,打开基建中长期空间(可参考《基建的中长期空间打开—兼评财经委基建专题会议》)。维持前期观点:预计2022年新老基建共同发力,基建投资可能升至8%或更高。

制造业投资:高位继续回落,韧性仍强,企业预期持续恶化

制造业投资增速继续回落。根据统计局,1-4月制造业投资累计同比12.2%,较1-3月的同比15.6%继续回落;三年平均增长4.1%,较1-3月平均增速3.9%微升,韧性仍强。

企业预期大幅恶化。4月PMI 生产经营活动预期继续回落2.4个百分点至53.3%,企业投资前瞻指数大幅回落6.8个百分点至55.7%,均创2020年下半年疫情受控以来新低,反映企业预期短期内持续明显恶化。

往后看,维持此前观点,前期利润高增的支持下,预计 2022 年制造业投资韧性仍强;但制造业投资与出口增速走势较为同步,且经济压力较大,全年看仍趋回落。

三、生产端:工业生产增速转负,5月疫情拖累仍明显

工业生产增速转负。4月工业增加值当月同比-2.9%,低于市场预期的1.1%左右,三年平均增速为3.5%,较3月同比的5%、平均增速5.8%明显回落;环比角度看,4月工业增加值季调环比-7.1%,跌幅明显,与4月发电耗煤、制造业PMI大幅回落走势一致。

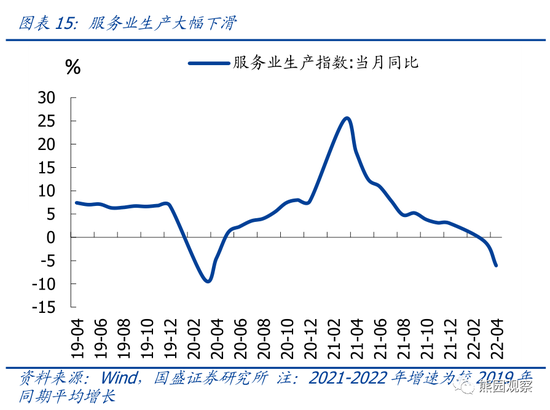

服务业加速下滑。4月服务业生产指数同比回落至-6.1%,三年平均增长2.0%,较3月当月同比的-0.9%、平均增速4.1%明显回落,与服务业PMI大幅回落一致。

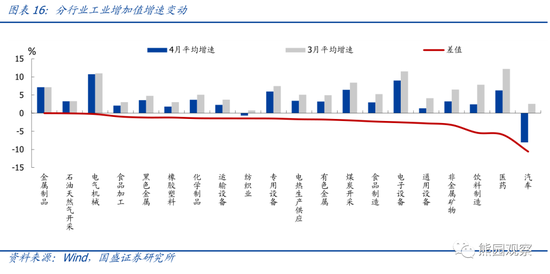

分行业看,汽车、医药、饮料、非金属矿物制品行业生产回落较多。4月各工业行业工业增加值增速普遍下跌,其中汽车制造业工业增加值同比-31.8%,三年平均-8.1%,较3月当月同比的-1%、平均增速2.6%继续大幅回落,疫情冲击显著。非金属矿物制品行业回落较多,可能与地产新开工、施工放缓有关。

往后看,5月疫情虽然趋于好转,但从发电耗煤等高频指标看,预计疫情仍有明显拖累。

四、就业端:城镇失业率破“6”,青年失业率创新高

4月城镇失业率破“6”,大城市失业率近“7”。4月城镇调查失业率续升0.3个点至6.1%,自2021年10月以来连续6个月上行,创有数据以来次高,仅略低于2020年2月,与我们此前报告《目前就业压力究竟有多大?》分析结果一致。31个大城市调查失业率续升0.7个百分点至6.7%,创有数据以来新高,已大幅高于疫情爆发时期水平。

青年失业率创新高。1-4月城镇新增就业406万人,占年初目标的37%,明显低于2017-2019年同期平均进度的42%左右。结构上看,4月16-24岁青年调查失业率升至18.2%,创有数据以来新高,今年高校毕业生多增近140万人,就业压力是近年来最大。

(转自中华粮网)

商会地址:内蒙古自治区通辽市科尔沁区建国路世基大厦十五层

E-mail:tllssh@126.com 蒙ICP备19002393号-1 技术支持:万博网